안정성과 수익률을 동시에 잡는 첫 걸음, 자산 배분 공식 공개

처음 투자를 시작하는 분들이 가장 자주 하는 실수는 하나의 자산에 몰빵하거나,

상품의 수익률만 보고 선택하는 것입니다. 하지만 투자에서 가장 중요한 건

수익률보다 리스크 관리, 즉 자산 배분 전략입니다. 이 글에서는

투자 초보자들이 꼭 알아야 할 자산 배분의 기본 원칙과 실전 적용 방법을 알려드립니다.

자산 배분이란 무엇인가?

자산 배분은 예금, 주식, 채권, 금, 현금 등의 자산을 목적에 따라

비율별로 나누어 운용하는 전략입니다. 이를 통해 어느 한 자산의 손실이 전체 자산에

큰 영향을 주지 않도록 하고, 시장의 변동성에 유연하게 대응할 수 있습니다.

예: 주식이 하락해도 예금이나 채권이 그 손실을 어느 정도 보완해줍니다.

핵심은 다양한 성격의 자산을 함께 운영하는 것입니다.

연령대별 자산 배분 기본 공식

가장 널리 알려진 공식은 "100 - 나이" 법칙입니다.

이는 전체 자산 중 주식 투자 비율을 100에서 자신의 나이를 뺀 수치로 정하는 것입니다.

| 30대 | 70% | 30% |

| 40대 | 60% | 40% |

| 50대 | 50% | 50% |

| 60대 | 40% 이하 | 60% 이상 |

나이가 들수록 안정적 자산 비중을 늘려야 하며, 리스크는 점차 줄이는 것이 중요합니다.

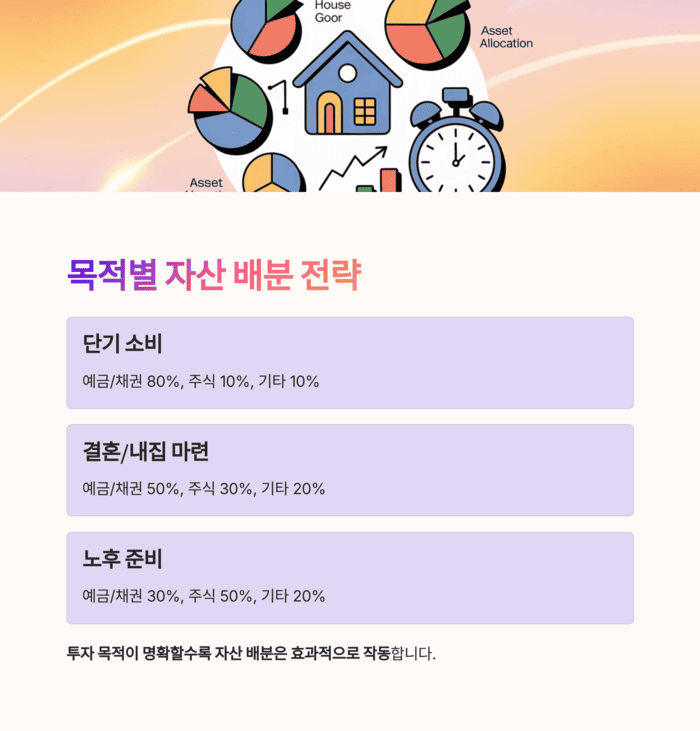

목적에 따른 자산 배분 사례

투자의 목적에 따라 자산 배분 전략은 달라질 수 있습니다.

다음은 주요 목적별 자산 배분 구성 예시입니다.

| 단기 소비 | 80% | 10% | 10% |

| 결혼/내집 마련 | 50% | 30% | 20% |

| 노후 준비 | 30% | 50% | 20% |

| 자녀 교육 | 40% | 40% | 20% |

투자 목적이 명확할수록 자산 배분은 효과적으로 작동합니다.

자산군별 성격과 리스크 수준 이해하기

자산 배분을 하려면 각 자산의 특성과 변동성 수준을 이해해야 합니다.

| 정기예금 | 낮음 | 매우 높음 | 높음 |

| 채권 ETF | 중간 | 높음 | 중간 |

| 배당주 ETF | 중간~높음 | 중간 | 높음 |

| 해외 주식 | 높음 | 낮음 | 중간 |

| 금 | 중간 | 중간 | 낮음 |

자산별 리스크 성향을 이해하면 배분 전략이 더욱 명확해집니다.

초보자 추천 기본 포트폴리오 3가지

아직 투자에 익숙하지 않다면 다음과 같은 기본 포트폴리오로 시작해보세요.

| 안전 중심형 | 예금 70% + 채권 30% | 원금 보존 우선 |

| 균형 추구형 | 예금 50% + 채권 30% + ETF 20% | 안정+성장 병행 |

| 성장 중심형 | 채권 30% + ETF 50% + 금 20% | 수익률 중심 배분 |

핵심은 자신이 감당 가능한 손실 범위를 먼저 파악하고 그에 맞는 조합을 구성하는 것입니다.

리밸런싱: 자산 배분의 생명줄

자산 배분은 한 번 세우고 끝나는 전략이 아닙니다.

시장 흐름에 따라 자산의 가치가 바뀌기 때문에

6개월~1년에 한 번은 비율을 재조정하는 ‘리밸런싱’이 반드시 필요합니다.

예: 주식 비중이 원래 50%였는데 급등으로 65%까지 올라갔다면

일부를 채권이나 예금으로 옮겨 균형을 다시 맞춰야 합니다.

자산 배분이 가져다주는 실제 효과

"2022년처럼 시장 전체가 흔들릴 때, 자산 배분한 포트폴리오가 손실을 훨씬 적게 봤습니다."

이는 실제 투자자들이 공통적으로 느끼는 자산 배분의 가장 큰 장점입니다.

손실을 줄이고 수익을 꾸준히 쌓는 데 자산 배분 전략은 절대적인 역할을 합니다.

초보자일수록 하나의 자산에 집중하는 대신, 넓게 보고 천천히 조합하는 것이 현명합니다.

'개인금융' 카테고리의 다른 글

| 개인금융소자본으로 시작하는 현명한 투자 전략 7가지 (0) | 2025.05.08 |

|---|---|

| 2025년 인기 금융 앱 추천, 돈 관리에 꼭 필요한 TOP 7 (0) | 2025.05.08 |

| 수익률 목표 설정, 어떻게 현실적으로 시작할까? (1) | 2025.05.07 |

| 수익률과 안정성 모두 잡는 금융상품 조합 공식 (0) | 2025.05.07 |

| 2025년 지금 가장 주목할 고금리 예금 상품 총정리 (1) | 2025.05.07 |